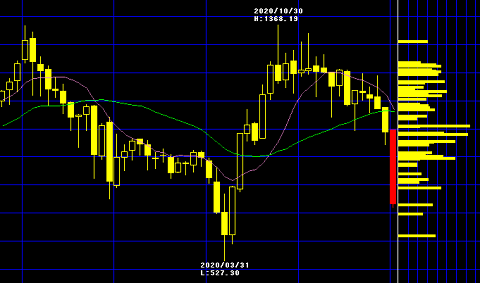

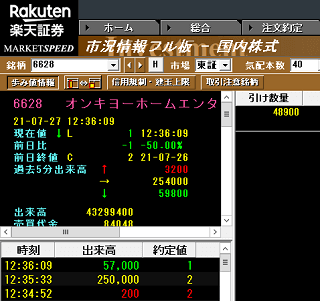

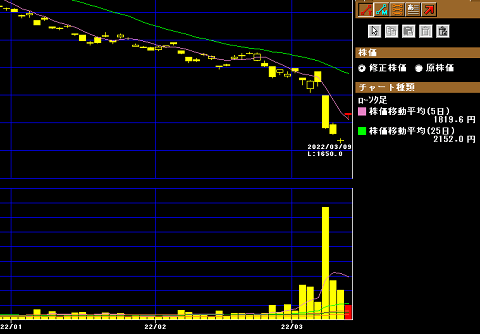

先日から注目している原油価格の動きですが、一旦は原油価格の高騰がいっぷくし、本日はリバース型の株が高騰する結果になっています。

長期的な視点でいえば、EV化で原油需要が下がると考えていますが、ここまで原油価格が高騰するのはある意味で絶好の買いチャンス到来といえるかもしれません。

世界のトレンドは脱炭素の方向で動いており、これは地球規模でのトレンドなので、この大きな流れは止めることができません。脱炭素は化石燃料からの脱却を意味しており、いずれ原油を使わない社会が到来すると原油がだぶつき、今後は原油価格が下がるトレンドに転換すると見ています。

そのような意味で、今回の原油価格の高騰は一時的なものと見ておりますが、コロナ禍からの景気回復が本格化して原油需要が回復すれば、まだまだ高騰する可能性もあります。

しかしながら、米国が利上げをするのはインフレを抑制するためであり、インフレを抑制するには原油価格の高騰を放置するとは考えにくく、あらゆる手段を使って原油価格の抑制に動くはずです。

原油高騰の動きが継続するのか、今後も注意深く見守っていきたいと思います。